Home » Die sieben Einkunftsarten

Die sieben Einkunftsarten

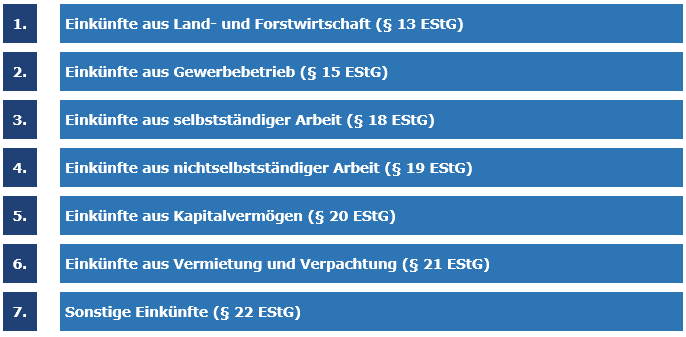

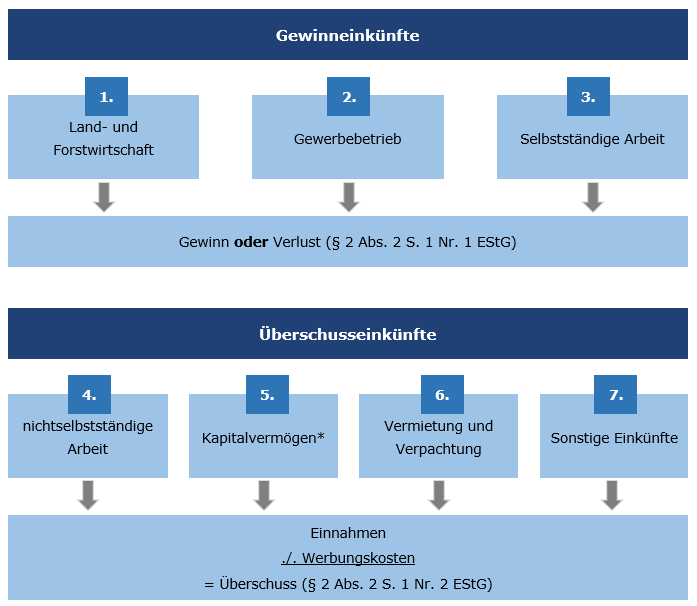

Nach § 2 Abs. 1 EStG unterliegen der Einkommensteuer folgende sieben Einkunftsarten:

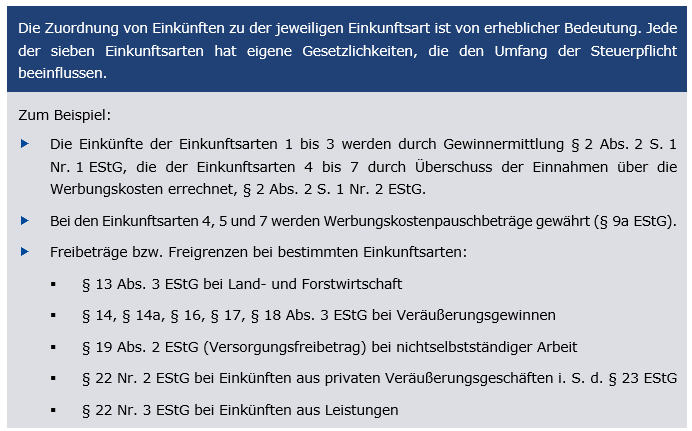

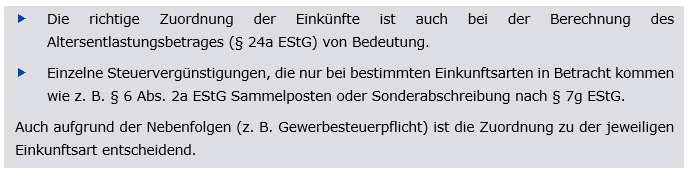

Welche Einkünfte bei den einzelnen Einkunftsarten erfasst werden, bestimmen die §§ 13 bis 24 EStG. Die sieben Einkunftsarten stehen nicht gleichrangig nebeneinander. So liegen z. B. nur dann Einkünfte aus Kapitalvermögen, Vermietung und Verpachtung bzw. sonstige Einkünfte vor, wenn die Einkünfte nicht schon einer anderen Einkunftsart zuzurechnen sind (§ 20 Abs. 8, § 21 Abs. 3, § 22 Nr. 1 S. 1 EStG). So werden z. B. Vermietungserträge, die im Rahmen eines Gewerbebetriebes erzielt werden, den Einkünften aus § 15 EStG zugerechnet (Subsidiaritätsklausel).

Tipp: Gewinneinkunftsarten verdrängen immer Überschusseinkunftsarten oder anderes gesagt: Überschusseinkunftsarten sind den Gewinneinkunftsarten untergeordnet = subsidiär.

Hinweis:

Vermögensmehrungen, die nicht unter die sieben Einkunftsarten (§§ 13 bis 24 EStG) fallen (z. B. Erbschaft, Lottogewinn), unterliegen nicht der Einkommensbesteuerung.

Jetzt die sichere Prüfungsvorbereitung wählen!

Wähle deinen passenden Kurs selbst aus oder lass dich von uns einfach unverbindlich beraten. Wir freuen uns auf dich!

Einkünfte (steuerbare Zuflüsse)

Einkünfte sind zu unterscheiden von den Einnahmen. Einnahmen sind die Beträge, die zufließen (Roheinnahmen) ohne jeglichen Abzug. Einkünfte sind das Ergebnis der jeweiligen Ermittlungsart (entweder Gewinn oder Überschuss der Einnahmen über die Ausgaben). Ist das Ergebnis negativ, so liegt ein Verlust vor (unabhängig von der Einkunftsart).

Hinweis:

Reinertrag aus allen wirtschaftlichen Betätigungen, die zur selben Einkunftsart gehören.

Klausurhinweis:

Gern wird mal im Sachverhalt eine Einkunftsart kurz angesprochen, zu der auch nur kurz Stellung bezogen werden sollte. Hier besonders auf die Wortwahl achten, ob da steht: Einnahmen oder Einkünfte! Bei Einkünften ist keine Aussage mehr zu den Betriebsausgaben/Werbungskosten zu treffen!

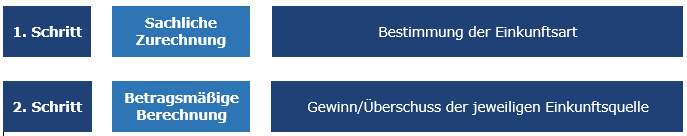

Die Ermittlung der Einkünfte erfolgt in zwei Schritten.

Das Gesetz sieht zwei verschiedene Arten der Einkünfteermittlung vor.

- Für die Einkunftsarten Land- und Forstwirtschaft, Gewerbebetrieb und selbstständige Arbeit die Gewinnermittlung (§ 2 Abs. 2 S. 1 Nr. 1 EStG)

und

- für die Einkunftsarten nichtselbstständige Arbeit, Kapitalvermögen, Vermietung und Verpachtung und sonstige Einkünfte den Überschuss der Einnahmen über die Ausgaben (= Werbungskosten) (§ 2 Abs. 2 S. 1 Nr. 2 EStG).

Lerne unsere StB-Kurse kennen!

Unsere Online-Lehrgänge

Flexibel und praxisnah!

- Skripte + Online-Trainings

- Wöchentliche Starttermine

- Teilnahme-Bescheinigung + Zertifikat

Inhouse-Schulungen

Maßgeschneidert!

- Fachliches Onboarding

- Individuelle Schulungen

- Vor Ort oder online

Beratungstermin

- kostenlos

- unverbindlich

- info@tax-academy.de

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Das sagen unsere Kundinnen und Kunden

Die Tax Academy ist der absolute Gamechanger für mich hinsichtlich des StB-Examens. Sowohl die wöchentlichen Coachings, in denen ich alle meine Fragen loswerden kann, als auch der Intensiv-Klausurenkurs, der fachlich auf höchstem Niveau läuft, sind für mich die optimale Vorbereitung. Daher absolute Empfehlung zur Examensvorbereitung mit der Tax Academy. Der Grundkurs StB-Examen [Vorkurs] hat einen sehr guten Aufbau, alle Inhalte sind kurz und präzise auf das Wesentliche konzentriert. Man hat das gute Gefühl, die Essenz zu verstehen, was auch über die Übungsaufgaben bestätigt wird. Tax Academy ist eine professionelle, gut organisierte Online Schule mit freundlichen Beratung. […] Ich kann Tax Academy bestens empfehlen! Die Lehrmaterialien sind sehr gut gegliedert und einfach zu bearbeiten. Der Versand der auch optisch sehr hochwertigen Skripte erfolgte sogar kostenfrei ins Ausland. Gerne wieder! Ich bin begeistert von dem Kurs. Viele Beispiele aus der Praxis. Die Skripte sind schön geschrieben – verständlich, klar und jeder Artikel des Gesetzes wird mit Beispielen erklärt. Gut gemacht! Wirklich top Unterlagen! Sehr effiziente Methode Steuerrecht zu lernen!

Bewertung auf Google

Bewertung per Mail

Bewertung auf Google

Bewertung auf Google

Bewertung auf Google

Bewertung auf Facebook