Es befinden sich keine Produkte im Warenkorb.

Home » Steuerermäßigung bei Einkünften aus Gewerbebetrieb (§ 35 EStG)

Steuerermäßigung bei Einkünften aus Gewerbebetrieb (§ 35 EStG)

Durch § 35 EStG wird die Gewerbesteuer pauschaliert auf die Einkommensteuer des Unternehmers oder Mitunternehmers angerechnet (Ermäßigungshöchstbetrag). Das Vierfache des Gewerbesteuermessbetrages^2 wird von der Einkommensteuer abgezogen.

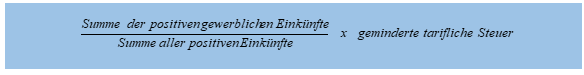

Der Ermäßigungshöchstbetrag ermittelt sich wie folgt:

Gewerbliche Einkünfte im Sinne der Vorschrift sind die der Gewerbesteuer unterliegenden Gewinne und Gewinnanteile, soweit sie nicht nach anderen Vorschriften von der Steuerermäßigung ausgenommen sind. Die geminderte tarifliche Steuer ist die tarifliche Steuer nach Abzug von Beträgen aufgrund der Anwendung zwischenstaatlicher Abkommen und nach Anrechnung der ausländischen Steuern (§ 34c Abs. 1 und 6 EStG und § 12 AStG).

Hinweis:

Da es sich um eine Tarifermäßigung handelt, ist eine Maximalanrechnung nur in Höhe der tariflichen Einkommensteuer nach Verminderung um sonstige Steuerermäßigungen, aber vor Abzug von Parteispenden (§ 34g EStG) und Steuerermäßigung für haushaltsnahe Aufwendungen (§ 35a EStG) möglich (§ 35 Abs. 1 S. 1 EStG).

Auch erfolgt die Anrechnung nur insoweit, als der Anrechnungsbetrag auf anteilig im zu versteuernden Einkommen enthaltene gewerbliche Einkünfte entfällt.

Beispiel:

A, nicht verheiratet, hat Einkünfte aus Gewerbebetrieb i. H. v. 49.500 € und aus nichtselbstständiger Arbeit i. H. v. 30.000 €. Das zu versteuernde Einkommen soll 67.500 € betragen. Der Hebesatz beträgt 520 %.

Lösung:

Da positive Einkünfte aus mehreren Einkunftsarten vorliegen, wird die tarifliche Einkommensteuer, die auf die gewerblichen Einkünfte entfällt, durch den Quotienten positive gewerbliche Einkünfte zu allen positiven Einkünften ermittelt.

Einkommensteuer:

ESt nach Grundtabelle (gültig ab 01.01.2023) = 18.377 €

Gewerbesteuer:

Eink. aus Gewerbebetrieb 49.500 €

./. FB § 11 Abs. 1 S. 1 Nr. 1 GewStG 24.500 €

Gewinn 25.000 €

Da keine Hinzu- und Abrechnungen gemäß §§ 8, 9 GewStG vorzunehmen sind, entspricht der Gewinn in Höhe von 25.000 € dem Gewerbeertrag (§ 7 GewStG).

Gewerbeertrag 25.000 € x 3,5 % Steuermesszahl = 875 € Steuermessbetrag.

Steuermessbetrag 875 € x Hebesatz 520 % = 4.550 € Gewerbesteuer.

Ermittlung der Steuerermäßigung bei Einkünften aus Gewerbebetrieb nach § 35 EStG:

Steuermessbetrag 875 € x 4 = 3.500 € Anrechnungsbetrag.

Tarifliche Einkommensteuer prozentual

62 % von 18.377 € 11.394 €

./. Anrechnungsbetrag ./. 3.500 €

verbleibende Einkommensteuer 7.894 €

+ 38 % von 18.377 € + 6.983 €

gesamte Tarifbelastung 14.877 €

§ 35a EStG Steuerermäßigung bei Aufwendungen für haushaltsnahe Beschäftigungsverhältnisse und für die Inanspruchnahme haushaltsnaher Dienstleistungen

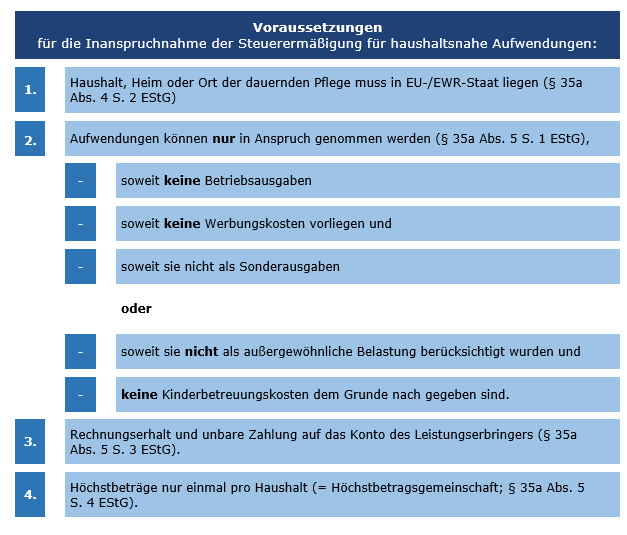

Eine Steuerermäßigung (§ 35a EStG) kann in Anspruch genommen werden für haushaltsnahe Aufwendungen im Privathaushalt.

Als haushaltsnahe Dienstleistungen werden solche verstanden, die grundsätzlich von Mitgliedern des Haushalts erbracht werden.

Handwerkliche Leistungen werden nicht durch Haushaltsangehörige durchgeführt und nehmen damit eine Sonderstellung bei der Steuerermäßigung ein. Diese handwerklichen Tätigkeiten werden gesondert berücksichtigt (§ 35a Abs. 3 EStG).

Zum Haushalt gehören die eigene Wohnung (auch Ferienwohnung, Zweitwohnung und eine unentgeltlich an das Kind überlassene Wohnung) oder das privat genutzte Haus sowie die Zubehörräume und der Garten. Ausgenommen ist aber das häusliche Arbeitszimmer (da diese Aufwendungen als Werbungskosten oder Betriebsausgaben abgezogen werden können).

- geringfügige Beschäftigungsverhältnisse (§ 8a SGB IV; § 35a Abs. 1 EStG).

- Handwerkerleistungen (§ 35a Abs. 3 EStG).

- Zusammengefasst werden (§ 35a Abs. 2 EStG):

- alle anderen Beschäftigungsverhältnisse,

- haushaltsnahe Dienstleistungen,

- einschließlich Pflege- und Betreuungsleistungen.

Die Fördersätze für die Steuerermäßigung bei Inanspruchnahme haushaltsnaher Aufwendungen betragen einheitlich 20 %:

- haushaltsnahe geringfügige Beschäftigung. Jahresbetrag (keine Zwölftelregelung)

20 % von maximal 2.550 € 510 € - sonstige Beschäftigungsverhältnisse, haushaltsnahe Dienstleistungen

einschließlich Pflege- und Betreuungsleistungen,

20 % von maximal 20.000 € 4.000 € - Handwerkerleistung. 20 % von 6.000 € (= Arbeitskosten) 1200 €

Jetzt die sichere Prüfungsvorbereitung wählen!

Wähle deinen passenden Kurs selbst aus oder lass dich von uns einfach unverbindlich beraten. Wir freuen uns auf dich!

Als Aufwendungen sind bei Handwerkerrechnungen nur die in Rechnung gestellte Arbeitszeit des Handwerkers, die im Haushalt des Steuerpflichtigen erbracht wurde, sowie die Fahrt- und Maschinenkosten zu berücksichtigen.

Beispiel:

A lässt seine zu eigenen Wohnzwecken genutzte Wohnung vom Malerbetrieb B neu tapezieren. Die Aufwendungen betragen insgesamt 4.640 €, davon entfallen rund 30 % auf die Tapeten und sonstige Materialkosten. Die Rechnung des Malers liegt vor. Der Rechnungsbetrag wurde überwiesen.

Lösung:

Die Aufwendungen für die verwendeten Tapeten und das übrige Material sind nicht begünstigt. A erhält eine Steuerermäßigung für Handwerkerleistungen nach § 35a Abs. 3 EStG i. H. v. 650,00 € (20 % von 3.248 € (4.640 € – 1.392 € (30 % v. 4.640 €) = 649,60 €). Bei höheren Rechnungen wirken sich die auszusondernden Materialkosten wegen der Begrenzung des Höchstbetrags oftmals nicht aus. Rechnung und Überweisung sind zwingend. Für Barzahlungen gibt es keine Steuerermäßigung.

Beispiel:

B lässt durch einen selbstständigen Gärtner Gartenpflegearbeiten durchführen. Die Aufwendungen betragen insgesamt 2.320 €. Die erforderlichen Nachweise liegen vor. Insbesondere wurde die Rechnung des Gärtners durch Überweisung beglichen. 40 % des Rechnungsbetrags entfallen auf neue Pflanzen.

Lösung:

Die Aufwendungen für die neuen Pflanzen sind nicht begünstigt. B erhält eine Steuerermäßigung für haushaltsnahe Dienstleistungen nach § 35a Abs. 2 S. 1 EStG i. H. v. 279 € (20 % von 1.392 € (2.320 € – 928 € (40 % v. 2.320 €) = 278,40 €).

Beispiel:

Im Rahmen eines geringfügigen Beschäftigungsverhältnisses nach § 8a SGB IV betreut eine Tagesmutter den dreijährigen Sohn erwerbstätiger Eheleute in deren Haushalt. Im Veranlagungszeitraum betragen die Aufwendungen 3.600 € (inkl. Pauschalabgaben an die Minijob-Zentrale). Dem Beschäftigungsverhältnis liegt ein ordnungsgemäßer Vertrag zugrunde, die Lohnzahlungen erfolgen monatlich per Überweisung.

Lösung:

Es liegen Kinderbetreuungskosten i. S. d. § 10 Abs. 1 Nr. 5 EStG vor.

Die Aufwendungen können i. H. v. 2/3 von 3.600 € = 2.400 € als Sonderausgaben bei der Ermittlung des Einkommens der Ehegatten abgezogen werden. Der Höchstbetrag von 4.000 € wird nicht ausgeschöpft.

Eine weitere Berücksichtigung des verbleibenden Drittels der Aufwendungen i. H. v. 1.200 € gem. § 35a EStG kommt nicht in Betracht, da dem Grunde nach Kinderbetreuungskosten vorliegen (§ 35a Abs. 5 S. 1 EStG).

Lerne unsere StB-Kurse kennen!

Voriger

Nächster

Unsere Online-Lehrgänge

Flexibel und praxisnah!

- Skripte + Online-Trainings

- Wöchentliche Starttermine

- Teilnahme-Bescheinigung + Zertifikat

Inhouse-Schulungen

Maßgeschneidert!

- Fachliches Onboarding

- Individuelle Schulungen

- Vor Ort oder online

Beratungstermin

- kostenlos

- unverbindlich

- info@tax-academy.de

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenDas sagen unsere Kundinnen und Kunden

5/5

Die Tax Academy ist der absolute Gamechanger für mich hinsichtlich des StB-Examens. Sowohl die wöchentlichen Coachings, in denen ich alle meine Fragen loswerden kann, als auch der Intensiv-Klausurenkurs, der fachlich auf höchstem Niveau läuft, sind für mich die optimale Vorbereitung. Daher absolute Empfehlung zur Examensvorbereitung mit der Tax Academy.

Bewertung auf Google

5/5

Der Grundkurs StB-Examen [Vorkurs] hat einen sehr guten Aufbau, alle Inhalte sind kurz und präzise auf das Wesentliche konzentriert. Man hat das gute Gefühl, die Essenz zu verstehen, was auch über die Übungsaufgaben bestätigt wird.

Bewertung per Mail

5/5

Tax Academy ist eine professionelle, gut organisierte Online Schule mit freundlichen Beratung. […] Ich kann Tax Academy bestens empfehlen!

Bewertung auf Google

5/5

Die Lehrmaterialien sind sehr gut gegliedert und einfach zu bearbeiten. Der Versand der auch optisch sehr hochwertigen Skripte erfolgte sogar kostenfrei ins Ausland. Gerne wieder!

Bewertung auf Google

5/5

Ich bin begeistert von dem Kurs. Viele Beispiele aus der Praxis. Die Skripte sind schön geschrieben – verständlich, klar und jeder Artikel des Gesetzes wird mit Beispielen erklärt. Gut gemacht!

Bewertung auf Google

5/5

Wirklich top Unterlagen! Sehr effiziente Methode Steuerrecht zu lernen!